Althos Luxembourg vous présente sa méthodologie d’investissement appliquée à l'assurance-vie Luxembourg et qui repose sur 4 piliers fondamentaux pour créer de la valeur à long terme.

Pilier 1 : l’ultra-diversification sur l’ensemble des classes d’actifs

Ce premier pilier est le mantra et la « marque de fabrique » d'Althos Luxembourg.

Nos conseillers vont établir votre portefeuille en respectant votre profil investisseur et en suivant les principes de l’ultra-diversification :

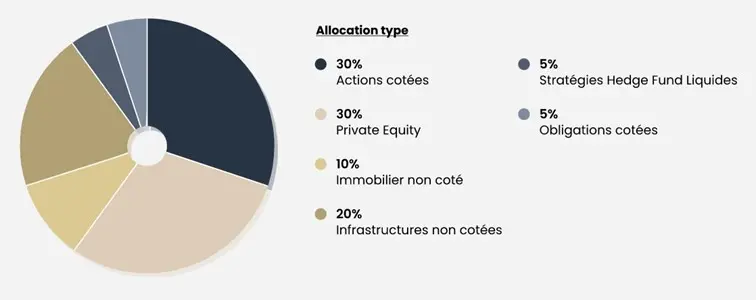

- Votre capital sera réparti sur l'ensemble des classes d'actifs : c’est-à-dire les actions et obligations cotées, le capital-investissement (Private Equity), l’immobilier non coté, les infrastructures non cotées, la dette privée et les stratégies Hegde Fund.

- Sur chacune de ces classes d’actifs, votre conseiller vous fera investir avec plusieurs sociétés de gestion qui respectent scrupuleusement des critères de sélection drastiques.

- Votre conseiller veillera à la diversification géographique des investissements sous-jacents dans chacune des classes d'actifs.

- Il appliquera la même rigueur pour la diversification sectorielle de vos investissements : vous serez ainsi investi sur des actions ou des fonds qui opèrent dans les secteurs de la Tech américaine, de la santé ou encore du luxe.

- Il veillera à la diversification en termes de millésimes sur les fonds non cotés : c’est-à-dire des fonds qui ont commencé à investir à des périodes différentes.

Votre portefeuille est ainsi réparti sur des milliers d'actifs, générant une surperformance tout en réduisant la volatilité.

Exemple d’un portefeuille d’investissement équilibré élaboré par les équipes d’Althos, diversifié sur toutes les classes d’actifs, dont 60 % sur le non-coté.

Pilier 2 : Une gestion de conviction à long terme

Contrairement à nombre d’acteurs de la gestion privée : nous ne proposons aucune solution «maison». Nous fonctionnons en architecture ouverte. Cela nous permet de garantir les intérêts de nos clients en ne sélectionnant que les investissements passés au crible par notre pôle investissement.

Notre sélection d’investissements repose sur une méthodologie simple et rigoureuse, fruit de l’analyse de plusieurs décennies de recherche fondamentale.

Nous privilégions une approche de long terme, en opposition à une vision court-termiste, basée sur la sélection de secteurs qui bénéficient de « mégatendances » structurellement porteuses ou résilientes.

A l’inverse, nous évitons d’autres secteurs trop volatils et historiquement destructeurs de valeur, par exemple le secteur financier, les télécoms, les matières premières, la distribution, les compagnies aériennes, les médias ou l’automobile.

A l’intérieur de ces secteurs, nous favorisons l’approche dite « qualité et croissance » qui consiste à sélectionner les entreprises remarquables. Ces acteurs bénéficient généralement d’atouts exceptionnels, comme leur marque ou leur savoir-faire. On peut citer par exemple les valeurs françaises suivantes : LVMH, L’Oréal, Airbus, Air Liquide ou Hermès.

Depuis 2014, nos investissements intègrent des critères extra-financiers : Environnementaux, Sociaux et de Gouvernance (ESG). Cette approche a pour but de sélectionner les entreprises les plus vertueuses, générant ainsi une sur-performance et limitant les risques.

Pilier 3 : l’humilité et la rigueur

Les conseillers de l'équipe d'Althos savent qu’ils doivent faire preuve d’humilité.

Dans un environnement complexe, il est impossible d’anticiper les futurs évènements géopolitiques, macroéconomiques ou sanitaires. Il est encore plus délicat d’en imaginer les conséquences. Qui aurait pu anticiper l’invasion de l’Ukraine par la Russie ou le COVID-19 ? Et avant cela le Brexit ou encore la crise des dettes souveraines européennes ? L’univers de l’investissement reste imprévisible.

Autres exemples : avant le COVID-19, qui aurait pu anticiper les tweets de Donald Trump sur la guerre commerciale sino-américaines, le Brexit ou encore la crise des dettes souveraines européennes ?

Sur les éléments en théorie plus maitrisables comme l’évolution des taux d’intérêts, des parités entre les devises ou des cours des matières premières, les économistes et les stratégistes des grandes banques d’affaires passent leur temps à se tromper.

Votre conseiller Althos ne fera jamais de prévisions de ce type. Avec la sincérité et la rigueur qui nous caractérisent, il reconnaîtra qu’il est impossible d’anticiper les grandes crises hormis peut-être celles causées par des bulles financières ou immobilières. Ainsi, hormis lors d’exubérance importante des marchés financiers, nous restons investis en accord avec votre profil d’investisseur.

Nos portefeuilles sont conçus pour absorber aux mieux les secousses des crises, dans une optique de long terme : ils sont construits en anticipation et non en réaction aux fluctuations des marchés.

Pilier 4 : l’opportunisme

Notre rigueur de gestion ne nous empêche pas de rééquilibrer vos portefeuilles après de forts mouvements haussiers ou baissiers. Gardons à l’esprit les mots de d’un des plus illustres investisseurs de tous les temps :

« Soyez craintif quand les autres sont avides. Soyez avide quand les autres sont craintifs ». Warren Buffet

Notre rôle est de vous rappeler ces citations lors des périodes de crises ou d’euphorie pour vous faire prendre du recul.

La palette de classes d’actifs à notre disposition nous permet d’être agile et de capter les opportunités de marché.

Nous accordons par ailleurs une place de choix aux actifs non-cotés. Ainsi, avec Althos, vous investissez sur des fonds non cotés prisés par les grandes familles comme Mulliez, L’Oréal ou Dassault ! C’est notamment ici que la stratégie d’investissement que nous vous proposons fait la différence : vous aurez au sein de votre portefeuille des actifs non cotés, avec, en fonction de votre profil investisseur, du capital-investissement, des infrastructures non cotées et de la dette privée.

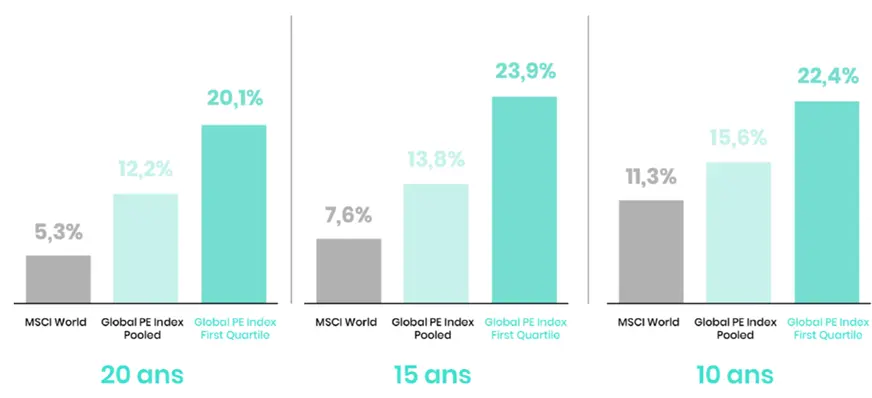

Et sur le non coté, la différence de performances est également révélatrice lorsque l’on sait sélectionner les meilleurs gérants :

De gauche à droite, performances de l’indice des actions mondiales cotées (MSCI World), de la moyenne des gérants de fonds de capital-investissement, et des gérants de fonds de capital-investissement du premier quartile, sur 20, 15 et 10 ans.

En résumé, avec la méthodologie unique d’Althos

- Nous diversifions votre portefeuille en vous donnant, aux même conditions que les investisseurs institutionnels, l’accès à l’ensemble des classes d’actifs et en sélectionnant les solutions qui leur sont traditionnellement réservées.

- Nous exposons votre capital aux thématiques d’investissement structurellement porteuses et aux entreprises de qualité qui sur le long terme offriront les performances les plus intéressantes.

- Nous sommes opportunistes lors des périodes de krach boursier ou à l’inverse défensifs lors des périodes d’euphorie, tout en ne dérogeant jamais à nos convictions de gestion dont la principale repose sur la sélection de valeur de qualité et de croissance.

Et en aucun cas :

- Nous ne ferons de gestion à court terme terme basé sur des scénarios macroéconomiques ou géopolitiques pour la plupart totalement imprévisibles comme vient nous le rappeler la crise sanitaire et économique que nous traversons actuellement.

- Nous ne ferons de timing de marché en vendant au plus haut et en achetant au point le plus bas, car ces stratégies sont en réalité destructrices de valeur sur le long terme.

Contactez l’un de nos conseillers pour qu’il applique sans attendre la philosophie d’investissement Althos à votre portefeuille.

Nous vous rappelons que tout investissement comporte des risques de perte en capital partielle ou totale.